賃貸併用住宅に住宅ローンは使える?メリット・デメリットや条件を解説

近年、マイホーム取得の選択肢として、家賃収入をローン返済に充てることができる賃貸併用住宅を検討する方が増えています。

しかし、賃貸併用住宅は一般的な戸建て住宅とは異なるため、住宅ローンが使えるのが疑問に感じる方も多いようです。

結論からお伝えすると、賃貸併用住宅でも一定の条件を満たせば住宅ローンを組むことができ、金利や返済期間などさまざまな面でメリットがあります。

しかし、住宅ローンを組めないケースやデメリットもあるため、しっかりと仕組みや条件を把握して、住まいづくりや資金計画を進めることが大切です。

この記事では、賃貸併用住宅で住宅ローンを組むための基礎知識を網羅しますので、ぜひお役立てください。

※本記事は2024年10月時点の情報を基に作成しています。金利や条件などは変動することがありますので、最新の情報をご確認ください。

| このコラムのポイント |

|---|

| ・住宅ローンは不動産投資ローンより金利が低く、返済期間を長く設定できるなどのメリットがあります。 ・賃貸併用住宅で住宅ローンを組むためには条件があり、注意すべきデメリットもあります。 ・住宅ローンの条件をクリアできないときは、区分登記して不動産投資ローンと併用するのも1つの考え方です。 |

Contents

賃貸併用住宅に使えるローンの選択肢

賃貸併用住宅で利用できるローンは、住宅ローン、不動産投資ローン(アパートローン)の2種類に分かれます。

それぞれ用途や条件が異なりますので、基本的な違いをチェックしておきましょう。

住宅ローン

住宅ローンとは、マイホームの取得や改築を対象とした金融商品のことです。

家賃収入を得る目的の賃貸アパートやテナント物件などは対象外ですが、ご本人が住む賃貸併用住宅は条件を満たすことで利用できます。

住宅ローンは後述する不動産投資ローンと比較して金利が低い傾向があり、返済期間も長めに設定されています。

また、住宅ローンの返済原資は本人の給与収入で、審査も年収や勤続年数などが重視されるのが特徴です。

不動産投資ローン(アパートローン)

不動産投資ローンとは、アパートなど賃貸経営を目的とした物件の建築や購入を対象とした金融商品です。

住宅ローンより金利が高く、審査で物件の耐用年数や収益性をシビアにチェックするため、返済期間の上限は短い傾向があります。

ただし、本人の収入だけでなく、物件の収益性も踏まえて審査するため、融資金額の上限は不動産投資ローンの方が高くなるケースが多いようです。

賃貸併用住宅で住宅ローンを組むための条件

住宅ローンを賃貸併用住宅で利用するためには、「建物全体の50%以上を自宅が占めること」を基本的な条件としている金融機関が多いです。

仮に自宅部分を30坪とする場合、賃貸できる部分の上限は30坪以下ということになります。

逆に言えば、延床面積に対する自宅面積の割合をクリアできれば、一般的な住宅と同じ条件でローンを組めるということです。

また、申し込み時の年齢や完済時年齢、団体信用生命保険への加入など、金融機関ごとに設定されている条件もあります。

賃貸併用住宅で住宅ローンを組むメリット

前述したように、賃貸併用住宅では金利が低い住宅ローンを検討する方が多いですが、具体的にどのようなメリットがあるのかチェックしていきましょう。

低金利で返済期間が長い

住宅ローンは不動産投資ローンより金利が低く、返済期間も長く取れるため、資金計画の自由度が高いのが大きなメリットです。

| 住宅ローン | 不動産投資ローン | |

| 金利の目安 | 変動金利0.4%~2% | 2~5% |

| 返済期間の上限 | 最長35年 | 木造の場合22年 |

住宅ローンは多くの金融機関が扱っており利用者数も多いため、金利が低い傾向があります。

変動金利の場合は1%を切るケースもあり、固定金利でも1%台で借入できることが多く、不動産投資ローンより返済総額を抑えることができます。

返済期間も、住宅ローンは本人の返済能力で判断されるため、年収や勤続年数によっては最長35年で組むことができ、不動産投資ローンよりかなり長めです。

例として、賃貸併用住宅で4,000万円のローンを組んだ場合の差を比較してみましょう。

| 住宅ローン | 不動産投資ローン | |

| 借入金額 | 4,000万円 | 4,000万円 |

| 金利 | 1.5% | 2.5% |

| 借入期間 | 35年 | 22年 |

| 毎月の返済額 | 122,473円 | 197,136円 |

| 総支払額 | 51,438,816円 | 52,043,727円 |

※全期間固定金利、元利均等、ボーナス返済なし

上記のように、最長35年の返済期間でも金利が低い住宅ローンの方が総支払額は少なくなります。

前述したように住宅ローンの審査では本人の返済能力が重視されるため、収入が安定していて定年までの期間が長ければ、長めのローンを組みやすいのもメリットです。

返済期間を長く取れば毎月の返済額も抑えられますし、繰り上げ返済などを活用すれば、さらに総支払額を減らすことも可能です。

住宅ローン減税が適用される

賃貸併用住宅で住宅ローンを組むことで、自宅部分に住宅ローン減税を適用できるのも大きなメリットです。

住宅ローン減税とは、年度末の住宅ローン残高の0.7%が、最長13年間所得税から差し引かれる仕組みのことです。

不動産投資ローンの場合は住宅ローン減税が適用できませんので、住宅ローンを組むことで、さらに費用負担を抑えることができます。

賃貸併用住宅で住宅ローンを組むデメリット

費用面でのメリットが大きい住宅ローンですが、賃貸併用住宅の場合は自宅部分の面積の割合が決められているため、経営や設計の自由度が低い点がデメリットと言えます。

前述したように自宅部分の割合は50%以上と決められているため、賃貸の戸数を増やして収益性を高めるのが難しいです。

仮に賃貸部分が一戸のみの場合、空室期間中は家賃収入がゼロになるため、住宅ローンの返済が滞らないように運転資金を確保しておく必要もあります。

また、住宅ローンはあくまで自宅が対象のため、返済期間中に転勤などで家を空ける場合、自宅部分を賃貸に出すのは原則的に認められません。

このように、賃貸併用住宅での住宅ローン利用は注意すべきポイントもありますので、施工実績が豊富で適切なアドバイスが期待できる施工会社に相談しましょう。

住宅ローンを組めない場合の対策は?

自宅と賃貸部分の割合、その他の条件で住宅ローンの利用が難しい場合は、区分登記して不動産投資ローンと併用する方法があります。

賃貸併用住宅は自宅と賃貸が独立しているため、2つに分けて区分登記することが可能です。

区分登記すれば、賃貸部分は不動産投資ローン、自宅部分は住宅ローンのように別々でローンを組むことができます。

自宅部分だけでも住宅ローンを組めれば、すべて不動産投資ローンでまかなう場合より支払利息を抑えることができ、住宅ローン控除も利用できます。

また、賃貸部分を広くすることもできるため、敷地面積や予算に合わせて収益性を高めるなど選択肢が広がるのも区分登記のメリットです。

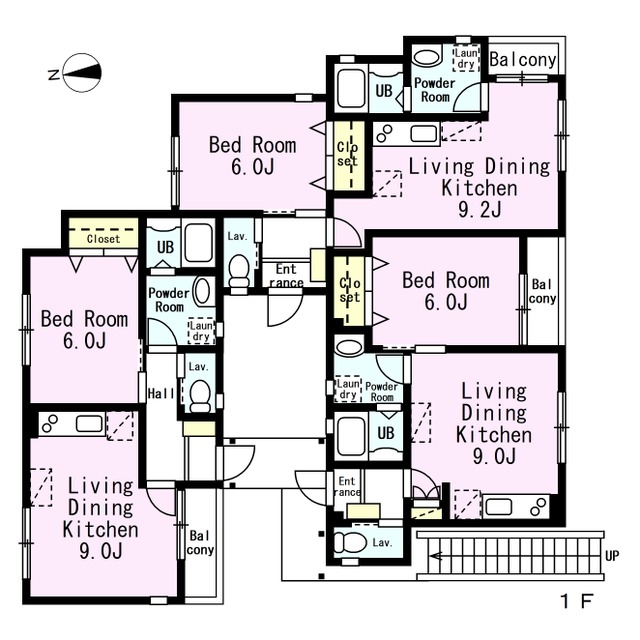

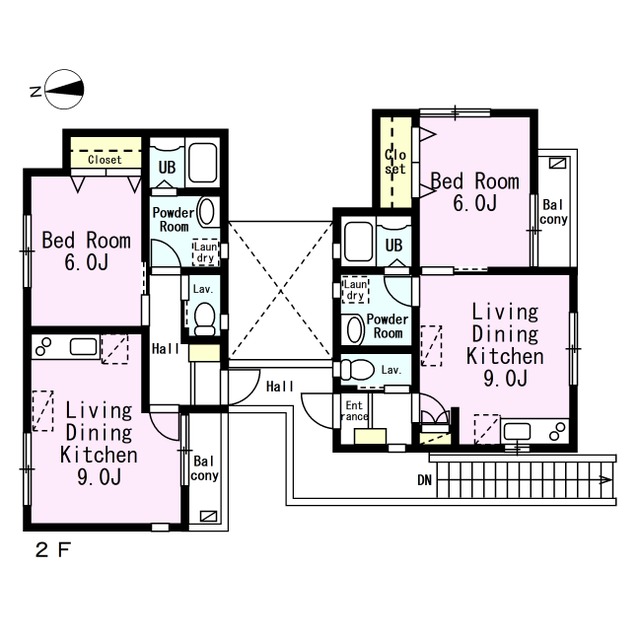

例えば、敷地面積や立地によっては、こちらの賃貸併用住宅のように複数戸をつくって家賃収入を高めたほうが、トータルの費用負担を抑えられるケースもあります。

賃貸併用住宅全体に住宅ローンを適用するだけでなく、区分登記も1つの選択肢として覚えておいてください。

まとめ

賃貸併用住宅は条件を満たせば住宅ローンを組むことができ、毎月の返済額や総支払額を抑えられるのがメリットです。

ただし、自宅と賃貸部分の割合が決まってしまうため、必ずしも住宅ローンを組んだほうが良いとは限りません。

また、賃貸併用住宅の建築では、建築費用や資金計画だけでなく、物件の収益性や居住性など一般住宅とは異なる要素について考える必要もあります。

なるべく賃貸併用住宅の施工実績が豊富な会社に相談し、適切なアドバイスを受けながらプランを考えるのが成功のポイントです。

矢島建設工業は、注文住宅、アパート両方の豊富な施工実績をもとに、お客様に合わせた賃貸併用住宅のご提案が可能です。

ご自宅の居住性はもちろん、アパート建築で培ったノウハウを活かし、しっかり収益が上がる物件づくりについてもアドバイスいたします。

ぜひお気軽にご相談ください。

監修者情報

-

矢島建設工業株式会社 商環境事業部 事業部長

一級建築施工管理技士/監理技術者/サウナ・スパプロフェッショナル/DIYアドバイザー -

北海道生まれ。乃村工藝社、日商インターライフ、秀建などを経て2024年矢島建設工業に入社。

1985年から様々な商業施設の設計施工業務に携わり、3000件を超えるリアル店舗の設計・監修や施工・マネジメントを手掛ける。

近年はサウナ・温浴施設のプロジェクトに関わり、サウナ事業を学ぶため全国のサウナやフィンランド・ドイツ・エストニアにも渡って知見を広めている。

新事業のアドバイスを、ものづくりの目線から忌憚のない意見をする事がモットー。

第2期サウナ開業塾生

第1回Tehdään Sauna! Finland 修了

最新の投稿

- 2025年4月1日二世帯住宅2025年建築基準法改正で二世帯住宅はどう変わる?費用や工期など影響について解説

- 2025年3月31日リフォーム外壁カバー工法の失敗・後悔例|解決方法「モルタルカバー工法」も紹介

- 2025年3月7日平屋平屋が人気なのはなぜ?ブームの理由やトレンドの間取りの傾向を解説

- 2025年2月27日注文住宅ハウスメーカーと工務店の違いは?価格差だけでなくコストパフォーマンスを比較しよう